ブラックカードは、クレジットカードの中でも最上位に位置づけられる特別なカードです。

年会費は数十万〜100万円を超えることもあり、誰でも持てるわけではありません。招待制による厳しい審査を通過した人だけが手にできます。

本記事では、ブラックカードの特徴や条件、審査基準、メリット・デメリット、ブランド比較やおすすめランキングまで徹底解説。ブラックカードの実態に興味がある方や、保有したい方はぜひチェックしてみてくださいね。

【最高ランク】ブラックカードとは?

ブラックカードとは、クレジットカードの中でも最上位に位置づけられるステータスカードです。一般的には、年会費が数十万円規模と高額で、入会も原則「インビテーション制」となっています。

利用可能枠は事実上無制限に近く、高級ホテルや空港ラウンジの無制限利用、コンシェルジュサービス、特別なイベント招待などさまざまな特典が整っています。

ブラックカードは「持つこと自体がステータス」とされ、社会的信用や資産背景を示す象徴でもあります。

ブラックカードを持ってる人の年収はどれくらい?

ブラックカードを保有する人の年収は、一般的に数千万円規模といわれます。

発行基準は公表されていませんが、最低でも年収1,000万円以上、資産背景や取引実績が重視されるケースが多いです。カード会社は「支払い能力」と「安定した高所得」を確認したうえで招待を行うため、経営者や医師、弁護士などの高収入職業に多く見られます。

さらに、年収だけでなく、カードの利用額や長年の信用実績も重要視されるため、高所得者であっても必ず持てるとは限りません。

ブラックカードの選び方

ブラックカードは年会費や特典内容、ブランドの信頼性によって満足度が大きく変わります。

自分のライフスタイルに合ったものを選ぶことで、維持コストに見合う価値を実感できます。以下の3つの視点で比較しましょう。

選ぶ際のポイント

年会費と維持コストをチェックする

ブラックカードの年会費は数十万円から100万円超に及ぶこともあり、維持コストは非常に高額です。

重要なのは「費用に見合うリターン」を得られるかどうか。

例

- 海外旅行が多い人 → 空港ラウンジ・旅行保険

- 経営者 → 高額決済枠・コンシェルジュ

どれだけ特典を活かせるかを基準に判断することが大切です。

特典の内容で選ぶ

ブラックカードには他にはない豪華な特典が用意されています。

ただし特典はカード会社ごとに異なるため、利用頻度や生活スタイルに応じた選び方が必要です。

| 特典例 | 特徴 |

|---|---|

| 空港ラウンジ | 無制限利用、同伴者無料 |

| ホテル優待 | 上級会員扱い、割引 |

| コンシェルジュ | 旅行・レストラン手配 |

自分が「実際に活用する機会が多い特典」を基準にすれば、コスト以上の満足感が得られます。

発行会社のブランド力を比較する

ブラックカードはブランドによって提供する価値や象徴性が大きく異なります。どのカード会社の特徴が自分に合うかを見極めましょう。

| ブランド | 特徴 | 年会費目安 | 特典の方向性 | おすすめの利用者層 |

|---|---|---|---|---|

| アメックス | 世界的認知度、旅行優遇 | 数十万〜100万円超 | 空港ラウンジ、海外旅行保険、グローバル特典 | 海外旅行が多い富裕層、国際的なビジネス層 |

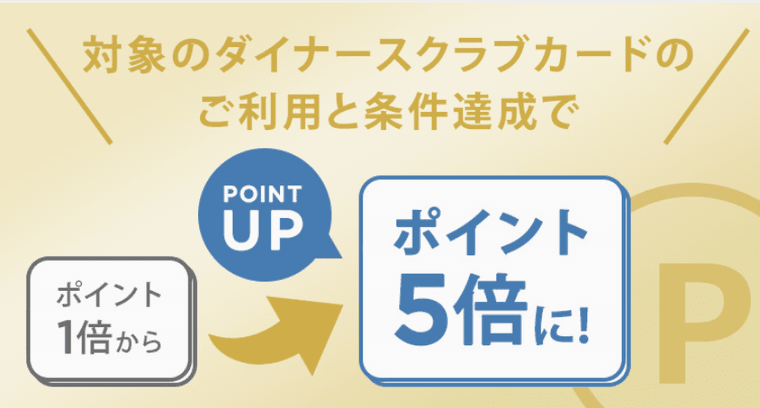

| ダイナース | 会員交流・イベント充実 | 数十万〜80万円程度 | 高級レストラン優待、会員限定イベント | 社交性を重視する経営者・人脈形成を求める層 |

| JCB | 国内利用に最適、安心感 | 数十万〜50万円前後 | 日本国内特典、手厚いサポート、和のサービス | 国内中心の利用者、日本的な信頼性を重視する層 |

この比較表からもわかるように、ブラックカードはブランドごとに強みや特典の方向性が大きく異なります。

自身のライフスタイルや利用シーンに合ったカードを選ぶことで、年会費に見合うメリットを最大限に享受できるでしょう。

【年会費一覧】ブラックカードのおすすめ人気ランキング6選

ブラックカードは年会費が数十万〜100万円を超えることもあり、維持コストは非常に高額です。しかし、その分だけ特典やステータス性は群を抜いています。

ここでは、年会費に見合った価値を感じられる人気ブラックカードを6つ厳選してご紹介します。

ブラックカードのインビテーションを受けるための条件

ブラックカードは一般申込では手に入らず、カード会社からのインビテーション(招待)が必要です。その条件は明確には公開されていませんが、共通して重要とされるのは「高い年収や資産背景」「継続的かつ高額なカード利用実績」「信用情報の良好さ」です。

具体的には年収1,000万円以上や年間数百万円以上の利用履歴が目安とされることが多く、遅延や延滞のない堅実な支払い履歴も重視されます。カード会社との信頼関係を築くことが招待を受ける近道となります。

| 条件 | 具体的な基準例 |

|---|---|

| 年収 | 1,000万円以上が目安 |

| 年間利用額 | 数百万円〜1,000万円以上 |

| 利用履歴 | 長期的かつ高額な決済実績 |

| 信用情報 | 延滞・遅延なし、良好なクレヒス |

| 資産背景 | 不動産や金融資産などの安定資産 |

ブラックカードを持つメリット

ブラックカードを持つ最大の魅力は、圧倒的な特典とステータス性です。まず、空港ラウンジの無制限利用やファーストクラス同等の旅行サービス、充実した海外旅行保険など、移動の多い富裕層にとって大きな安心を提供します。

また、専属コンシェルジュが24時間体制で予約・手配を代行し、レストランやホテル、イベントへの特別なアクセスも可能です。

さらに、ブラックカードは「社会的信用の象徴」としての側面も強く、ビジネスや社交の場で一目置かれる存在となります。単なる決済手段を超え、ライフスタイルや人脈形成を格上げする力を持つのが、ブラックカードの大きなメリットです。

ブラックカードのデメリット

ブラックカードは憧れの象徴であり、豊富な特典を備えていますが、一方で高額な維持コストや利用ハードルの高さというデメリットも存在します。

年会費は数十万〜100万円超に及ぶことがあり、十分に特典を活用しなければ逆に割高となります。また、入会はインビテーション制であり、一定の年収や利用実績が必要なため誰でも持てるわけではありません。

さらに、豪華な特典があっても日常生活で使いこなせない人にとっては過剰なカードとなりがちです。ステータス目的で保有すると負担だけが増え、かえってマイナスになる可能性もある点に注意が必要です。

ブラックカードの審査はどのように行われる?

ブラックカードの審査は、一般的なクレジットカードよりもはるかに厳格で、公開されていない基準も多く存在します。

まず大前提として、カード会社からのインビテーション(招待)が必要で、一般申込はほぼ不可能です。審査では「年収」「資産背景」「カード利用実績」「信用情報」の4点が特に重視されます。

例えば、年収は最低でも1,000万円以上が目安とされ、さらに年間数百万円〜1,000万円以上のカード利用実績が必要になる場合もあります。

また、過去の延滞や遅延がなく、安定した支払い履歴を持っているかも審査対象です。最終的には、カード会社が「長期的に高額利用を期待できる信頼できる顧客」と判断した場合にのみ、招待と発行が認められる仕組みとなっています。

ブラックカードに関するよくある質問

ここでは、ブラックカードに関して多く寄せられる疑問をまとめました。

入会条件や審査基準、保有者の年収の目安などを知ることで、カードの実態をより具体的に理解できます。

ブラックカードを持てる条件は?

- ブラックカードは一般申込では取得できず、カード会社からのインビテーション(招待)が必須です。その条件は非公開ですが、共通して重視されるのは「高い年収や資産背景」「年間数百万円以上の安定した利用実績」「信用情報の良好さ」です。

例えば、年収1,000万円以上で、長期にわたり高額決済を行っている顧客が対象となるケースが多いです。単に高所得であるだけでなく、カード会社にとって「信頼できる優良顧客」と認められることが招待の条件となります。

ブラックカードは審査が厳しいですか?

- ブラックカードの審査は通常のカードと比べて非常に厳格です。まず、インビテーション制のため一般申込はできず、カード会社が独自の基準で招待する顧客を選びます。

審査では、過去の支払い履歴に延滞がないこと、年間利用額が数百万円から1,000万円超であること、安定した収入と資産があることが重視されます。

さらに、カード会社との長期的な信頼関係も評価の対象です。そのため、一定の富裕層であっても、実績や信用が不足していれば招待を受けられない場合があります。

ブラックカードは年収どれくらいの人が持てる?

- ブラックカード保有者の年収は、一般的に1,000万円以上が目安とされますが、実際には2,000万〜数千万円規模の人が多いといわれます。

経営者や医師、弁護士などの高収入職業に多く見られるほか、資産家や投資家も対象となります。ただし、年収だけでは不十分で、年間のカード利用額や長期的な利用実績、信用情報が加味されます。

つまり、単に高収入であることよりも「継続的に高額利用をする優良顧客」であることが重要視され、これが招待につながる大きな条件となります。

まとめ

ブラックカードは、一般申込ができずカード会社からのインビテーションが必要な最上位ランクのカードです。高い年収や資産背景、年間数百万円以上の利用実績、良好な信用情報が招待条件とされ、持つこと自体が大きなステータスとなります。

空港ラウンジやホテル優待、コンシェルジュサービスなど特典は圧倒的ですが、年会費は数十万〜100万円超と高額であり、活用できなければ負担が大きい点がデメリットです。

アメックス・ダイナース・JCBなどブランドごとの特色を理解し、自分のライフスタイルに合ったカードを選ぶことが重要です。

記事をシェアする

あなたにおすすめの記事

在籍確認なしで作れるおすすめクレジットカード15選!在籍確認の方法や流れ・コツ

ブラックでもクレジットカードを作れる?ブラックに載る条件やカードの選び方と審査通過のコツ

電子マネーおすすめランキング2026年版!初心者が知るべき最強のキャッシュレス決済は?

同棲カップル向けのクレジットカードのおすすめ27選!家族カードや共同口座についても解説

楽天ゴールドカードはメリットがない?年会費無料のカードと比較!プレミアムカードとの違いも解説

JCBカード Wの7つのデメリット【評判】還元率や年会費、JCBカード W plus Lとの違いも解説

JCBカード W plus Lのメリット・デメリット【口コミ】男性の入会やポイント還元率、特典について解説

エポスカードのメリット・デメリット!年会費やポイント還元率、解約方法まで徹底解説

PayPayカードのデメリット・メリット【還元率や年会費】口コミやゴールドとの違いについて解説

主婦向けクレジットカードおすすめランキング!専門家3名が本気で選んだ1枚は?

新着の記事

30代女性のボリューム悩みに!スカルプDボーテ薬用シャンプーで始める頭皮ケア【美容師監修】

【2026年2月最新】ウォーターサーバー乗り換えキャンペーン実施中の全18社と仕組みを解説!

【2026年2月最新】ウォーターサーバーキャンペーン決定版!今月選ぶべき目玉TOP3はこれ!

ウォーターサーバー買い切りvsレンタルを徹底比較!3年後の損益分岐点と後悔しない選び方

もうボトルを持ち上げない!下置き型ウォーターサーバーのおすすめ8選

ウォーターサーバーはやめたほうがいい?失敗しないためのポイントとやめた人の口コミを紹介

Locca(ロッカ)はまずい?口コミから見えたデメリットや5年契約の罠を徹底検証

災害時・停電時も使えるウォーターサーバー8選|断水対策に強い機種の見分け方と落とし穴

【2月8日更新!】今日の「損しない」タイムセールまとめ|楽天・Amazon

注文ノルマなしのウォーターサーバー7選|欲しい時だけ・月額なしは可能?

すべてのカテゴリ

参考価格の表記について

当サイトでは、Amazon、楽天市場、Yahoo!ショッピングの中から、同一商品の価格を比較し、そのうち最も値段の安いものを「参考価格」と定義しております。

また、商品価格(税表記の有無・送料等も含む)は常に変動しており、当サイトへの反映が一部遅延する場合がございますので、最終的な購入価格はリンク先の各ページで改めてご確認いただきますようよろしくお願い申し上げます。

※当サイト内にて[PR][Sponsored]の表記がある商品はアフィリエイトプログラムにより広告収益を得て運用を行っております。